1/11

時点_ポイント最大11倍

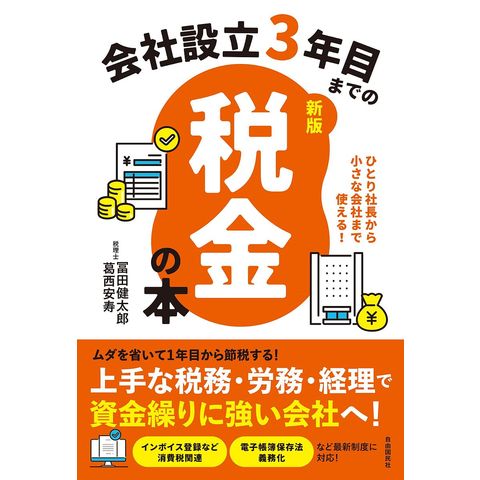

会社設立3年目までの税金の本 ひとり社長から小さな会社まで使える!/冨田健太郎/葛西安寿

販売価格

1,815

円 (税込)

送料無料

- 出荷目安:

- 1~3日で発送予定

たまるdポイント(通常) 16

+キャンペーンポイント(期間・用途限定) 最大10倍

※たまるdポイントはポイント支払を除く商品代金(税抜)の1%です。

※表示倍率は各キャンペーンの適用条件を全て満たした場合の最大倍率です。

各キャンペーンの適用状況によっては、ポイントの進呈数・付与倍率が最大倍率より少なくなる場合がございます。

dカードでお支払ならポイント3倍

各キャンペーンの適用状況によっては、ポイントの進呈数・付与倍率が最大倍率より少なくなる場合がございます。

- 商品情報

- レビュー

冨田健太郎葛西安寿

自由国民社

ISBN:4426130581/9784426130589

発売日:2024年12月

【内容紹介】

ひとり社長から小さな会社まで使える!

消費税インボイス制度、電子帳簿保存法をはじめ最新の法令・制度に対応した決定版!

★確かな税務対策は会社の成長に欠かせない!

「独立開業」や「副業解禁」の多様化で、事業を始める「ひとり社長」が増えています。若い人から中高年まで、会社を作ることは特別なことではなくなりました。

しかし、いざ事業を始めてすぐにうまくいったとしても、本業さえ繁盛していればいい、では済みません。会社の利益にかかる法人税はもちろん、法人事業税、法人住民税、事業所税、固定資産税などの税金がかかってきますし、インボイス制度をはじめ消費税の扱いもより複雑になりました。さらに、従業員の所得税、住民税や社会保険料の天引き・納付までやらなければなりません。

また、売上や利益が出ていても、税負担を抑える節税策を実践し、会社に手元キャッシュが残るよう上手く資金繰りをしていかないと、最悪の場合黒字倒産に陥ることさえあります。なので、会社設立当初から、ある程度の会計や税金の知識は必須です。

そこで本書では、「会社設立前から設立後3年目まで」の税金や社会保険など、会社にまつわる税関係について、時系列に順を追って解説していきます。例えば、インボイス発行事業者になるか免税事業者でいくかも、きわめて重要な問題です。

★自社に合った的確な税務・労務・経理で資金繰りに強い会社へ!

個人事業と法人では何が違うのか、法人化のメリットは何か、資本金はいくらにするか、定款はどうするか、といった基本的はことから、日々の経理業務の進め方、初年度の決算と税務申告、役員給与・賞与の取扱い、消費税の納税対策、電子納税、すぐにでも実践できる各種の節税策など、会社の税金実務について、はじめての人でも理解できるよう順を追ってやるべきことを余すところなく解説していきます。

また、「納税カレンダー」による納税のタイミング、税務・労務関係の届出や手続きの仕方も、具体的にわかります。

その他、税理士をはじめ各分野の専門家の見つけ方や活用の仕方、はじめての税務調査がきた時の対策、資金繰りや金融機関との付き合い方についても、解説しています。

これから会社を作る方、会社を作ったばかりの方、会社設立後1年目から3年目までの方、小さな会社から中小企業まで、おすすめできる一冊です。

自由国民社

ISBN:4426130581/9784426130589

発売日:2024年12月

【内容紹介】

ひとり社長から小さな会社まで使える!

消費税インボイス制度、電子帳簿保存法をはじめ最新の法令・制度に対応した決定版!

★確かな税務対策は会社の成長に欠かせない!

「独立開業」や「副業解禁」の多様化で、事業を始める「ひとり社長」が増えています。若い人から中高年まで、会社を作ることは特別なことではなくなりました。

しかし、いざ事業を始めてすぐにうまくいったとしても、本業さえ繁盛していればいい、では済みません。会社の利益にかかる法人税はもちろん、法人事業税、法人住民税、事業所税、固定資産税などの税金がかかってきますし、インボイス制度をはじめ消費税の扱いもより複雑になりました。さらに、従業員の所得税、住民税や社会保険料の天引き・納付までやらなければなりません。

また、売上や利益が出ていても、税負担を抑える節税策を実践し、会社に手元キャッシュが残るよう上手く資金繰りをしていかないと、最悪の場合黒字倒産に陥ることさえあります。なので、会社設立当初から、ある程度の会計や税金の知識は必須です。

そこで本書では、「会社設立前から設立後3年目まで」の税金や社会保険など、会社にまつわる税関係について、時系列に順を追って解説していきます。例えば、インボイス発行事業者になるか免税事業者でいくかも、きわめて重要な問題です。

★自社に合った的確な税務・労務・経理で資金繰りに強い会社へ!

個人事業と法人では何が違うのか、法人化のメリットは何か、資本金はいくらにするか、定款はどうするか、といった基本的はことから、日々の経理業務の進め方、初年度の決算と税務申告、役員給与・賞与の取扱い、消費税の納税対策、電子納税、すぐにでも実践できる各種の節税策など、会社の税金実務について、はじめての人でも理解できるよう順を追ってやるべきことを余すところなく解説していきます。

また、「納税カレンダー」による納税のタイミング、税務・労務関係の届出や手続きの仕方も、具体的にわかります。

その他、税理士をはじめ各分野の専門家の見つけ方や活用の仕方、はじめての税務調査がきた時の対策、資金繰りや金融機関との付き合い方についても、解説しています。

これから会社を作る方、会社を作ったばかりの方、会社設立後1年目から3年目までの方、小さな会社から中小企業まで、おすすめできる一冊です。

※本データはこの商品が発売された時点の情報です。